「妊婦にはどんな保険が必要?」「妊娠中には医療保険に入っておいた方が良い?」と、妊婦にとって保険が必要かどうか悩んでいる人も多いでしょう。

出産にはさまざまな心配事がつきものです。

出産にかかる費用の心配や、帝王切開・切迫早産といった異常分娩のリスクもあります。

一方で、健康保険組合から受け取れる出産手当金などの公的な制度も整っているため、保険での備えが必要かどうか迷うかもしれません。

本記事では、「妊婦に保険は必要?どんな保険を選んだら良いか知りたい」人に向けて、妊婦にとって必要な保険や保険を選ぶ際の注意点について、保険の専門家が詳しく解説していきます。

この記事を読んでわかること

妊娠・出産の備えには医療保険がおすすめ

医療保険の加入は妊娠前の加入がおすすめ

妊娠週数に関係なく加入できる医療保険も増えている

目次

妊娠・出産に民間の保険は必要?費用と保険適用

正常分娩の場合の出産費用は公的医療保険制度の対象外となるため、全額自己負担となります。

また、民間の医療保険においても、公的医療保険制度が適用されないものに関しては基本的に給付金は支払われません。

正常分娩で出産した場合、費用は全額自己負担が必要になり、民間の医療保険に加入していても給付金は受け取れません。

では、妊娠・出産の際には実際どれくらいの自己負担が発生するのでしょうか。

あらためて妊娠・出産に関する費用と、公的医療保険制度について見ていきましょう。

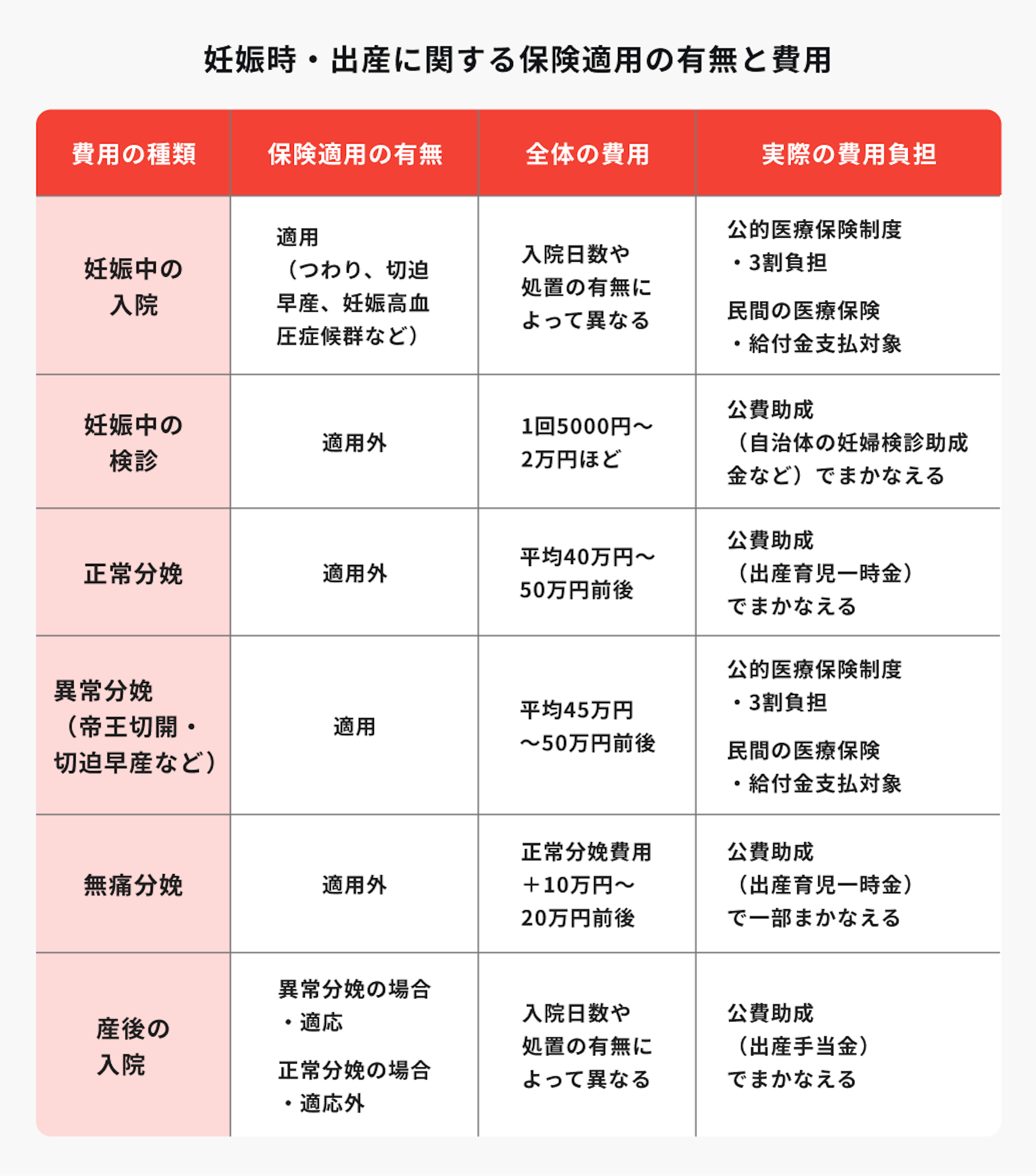

①妊娠中の入院

妊娠中には、重度のつわりや切迫早産、妊娠高血圧症候群などが原因で出産前に入院が必要になるケースがあります。

入院が長期にわたることも多く、その分治療費の負担も増加することが考えられます。

実際の入院にかかる自己負担額は、公的医療保険制度が適用となるため3割負担になり、治療費が高額になった場合は高額療養費制度を利用して、さらに自己負担額を軽減することも可能です。

また、民間の医療保険の入院給付金も受け取ることができます。

妊娠中に何らかの異常で長期入院が必要になるリスクに対しては、医療保険などで備えておくのも良いでしょう。

②妊娠中の健診

妊娠中の定期検診にかかる費用は公的医療保険制度の適用外となるため、全額自己負担となります。

毎回の費用は実施する検査によって異なりますが、1回5000円から2万円ほどです。

定期健診では民間の保険などで給付金を受け取ることはできませんが、自治体の「妊婦検診助成金」を利用することができます。

助成の内容は自治体によって異なるため、あらかじめ自分が住んでいる地域ではどういった助成を受けられるのかを確認しておきましょう。

③正常分娩

正常分娩にかかる費用は公的医療保険制度の適用外です。

また、一般的な民間の医療保険の入院・手術給付金も支払われません。

出産する地域によって費用の違いはありますが、平均して正常分娩には40万円~50万円程度かかります。

この負担額は、健康保険組合の助成金である「出産育児一時金」でまかなうことができます。

2023年4月以降の支給額は50万円となったため、概ね正常分娩にかかる費用はカバーできると考えられます。

④異常分娩(帝王切開・切迫早産など)

出産時に異常分娩となった場合、公的医療保険制度が適用となり治療や出産にかかる費用は3割負担になります。

また、民間の医療保険も給付金の支払対象となることが一般的です。

厚生労働省の調査を見ると、異常分娩の場合全体の費用は平均して45万円~50万円前後ですが、実際の負担はこの金額の3割程度と考えておくと良いでしょう。

帝王切開などは出産後の入院も長くなる傾向にあるため、事前に民間の医療保険でいざというときのために備えを用意しておくと安心です。

⑤無痛分娩

無痛分娩とは、出産時に麻酔を利用して痛みを軽減する出産方法です。

そのため、正常分娩のときにかかる費用に加えて麻酔代が必要になります。

医療機関によって麻酔代は異なりますが、平均して10万円~20万円程度かかるといわれています。

出産育児一時金だけでは費用をまかなえないケースもあるため、事前に準備をしておきましょう。

また、無痛分娩も異常分娩にならない限り民間の医療保険では給付金の支払い対象にはなりません。

⑥産後の入院

出産後は母体に大きな負担がかかっており、回復のため入院が必要になります。

正常分娩の場合は数日から1週間程度で退院できることが多いのに対し、帝王切開などの異常分娩の後は2週間前後入院が必要になることもあります。

産後の入院にかかる費用は、出産時と同様で異常分娩の場合のみ公的医療保険制度の対象となります。

会社員で自身が健康保険の被保険者である場合、「出産手当金」が受給できるため入院費用をまかなえるかもしれませんが、家族の扶養になっている女性は受け取ることができないため注意しましょう。

知っておきたい妊娠・出産時に利用できる主な公的制度

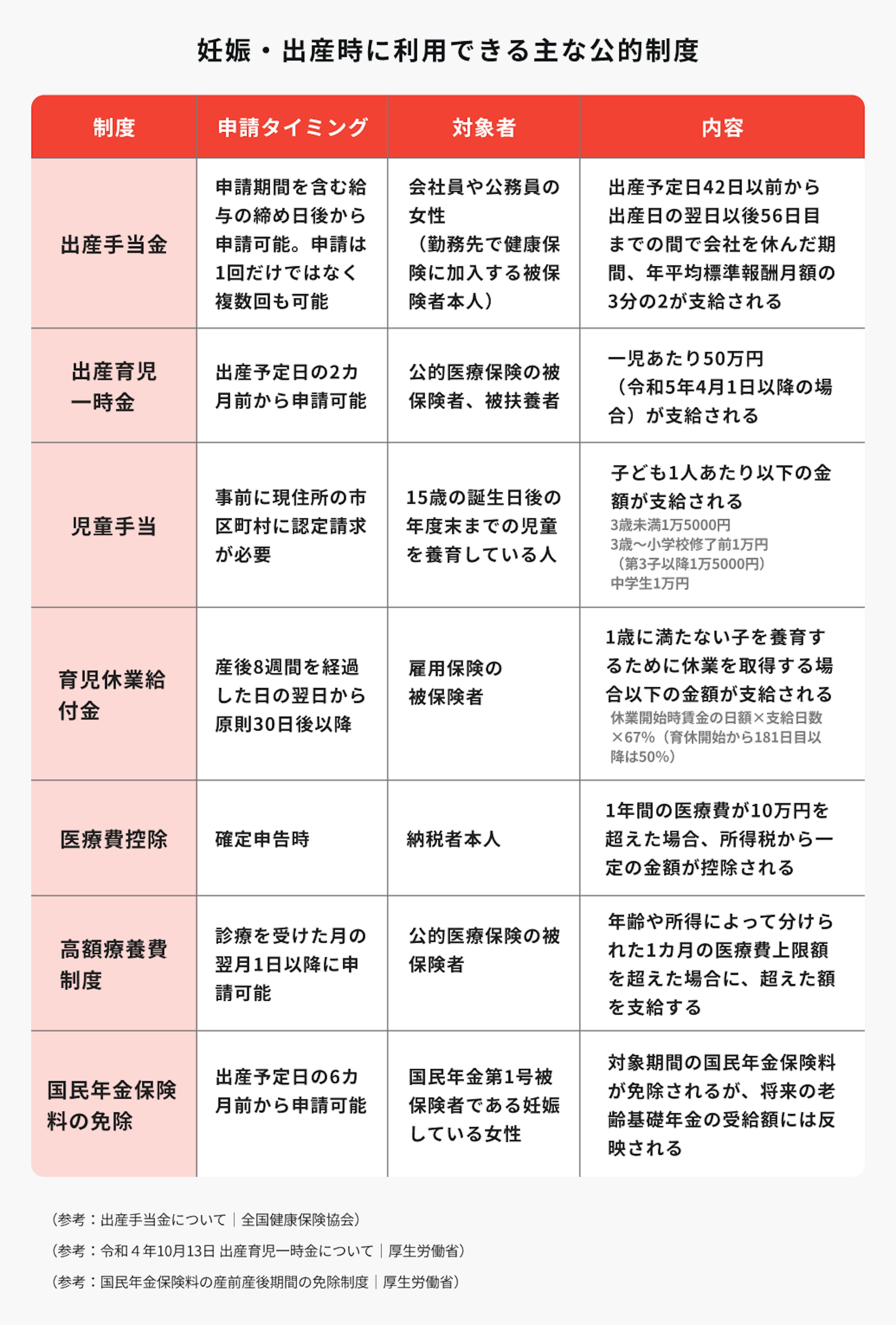

出産手当金

会社員や公務員の場合、出産のために勤務先を休業する際に、直近1年間の平均標準報酬月額の3分の2が出産手当金として支給されます。

対象の期間は、出産予定日の42日以前から出産日の翌日以後56日目までとなっており、いわゆる産前産後休業を取得している間になります。

出産手当金は、妊娠・出産により仕事に就けない期間について受け取ることができる手当金です。

実際の申請の際には、産前分、産後分と分けて申請することも可能です。

ただし、分けて申請する場合、医師や助産師、事業主の証明欄の証明が複数回必要になります。

出産育児一時金

受給方法は2通りあるため、事前に受診する医療機関はどちらの制度を利用できるのかを確認しておきましょう。

直接支払制度…加入している健康保険組合が出産育児一時金を医療機関等に直接支払う仕組み

受取代理制度…医療機関等が被保険者の代わりに出産育児一時金を受け取る仕組み(申請は出産予定日まで2カ月以内の場合のみ)

また、妊娠期間が12週(85日)以上で死産・流産だった場合も対象になります。

申請できる期間は出産(死産・流産)の日の翌日から2年以内と定められているため、注意しましょう。

児童手当

児童手当とは、0歳から15歳の誕生日後の年度末までの児童を扶養している人に対し、支給される手当金です。

市区町村に申請を行い、申請月の翌月から原則年3回(6月、10月、2月)、その前月の分までを受け取ることができます。

児童の年齢によって支給される金額は異なり、以下の通りです。

例:6月の場合、2月から5月分の支給

3歳未満・・・1万5000円

3歳~小学校修了前・・・1万円(第3子以降1万5000円)

中学生・・・1万円

ただし、所得制限額以上、所得上限限度額未満の世帯は、一律5000円の特例給付となり、所得上限限度額を上回る高所得者世帯には児童手当の給付はありません。

育児休業給付金

育児休業給付金とは、子どもが1歳になるまでの間育休を取得した際に、雇用保険から支給される給付金です。

復職する意思があれば、子どもが2歳になるまで給付を延長することも可能です。

給付される金額は以下の通りです。

休業開始時賃金の日額×支給日数×67%(育休開始から181日目以降は50%)

受給のためには下記の条件があります。

- 雇用保険の被保険者であること

- 育児休業開始より前の2年間で、月毎の賃金支払基礎日数が月に11日以上の月が12カ月以上あること

- 育児休業後に退職予定がないこと

また、育児休業給付金は母親だけでなく、父親も受給できます。

医療費控除

出産育児一時金などの公費助成でまかなえなかった費用は、医療費控除を利用することで所得控除が受けられるケースがあります。

医療費控除とは、1年間に支払った医療費が一定の基準を超えた場合に所得税や住民税の控除が受けられる制度で、医療費の計算は世帯で合算することが可能です。

医療費控除の対象となるのは、出産時に利用したタクシー代や入院中の食事代などで、身の回り品を購入した費用は対象外です。

高額療養費制度

高額療養費制度とは、医療機関等で支払った額が1カ月の上限額を超えた場合に、その超えた金額が支給される公的医療保険制度のひとつです。

上限額は年齢や所得によって異なりますが、年収が約770万円までの世帯であれば、上限額は下記のような式で求められます。

上限額(年収約370万円~約770万円の場合):80,100円+(医療費-267,000円)×1%

異常分娩や妊娠に伴う異常で入院が必要になった場合には、高額療養費制度を利用して自己負担額を軽減させることが可能です。

また、事前に「限度額適用認定証」を提示すると、高額療養費が支払時に適用されて自己負担限度額を超えた分の支払いが不要になります。

国民年金保険料の免除

国民年金第1号被保険者で妊娠している女性(出産日が平成31年2月1日以降の人)は、出産予定日、または出産日の前月から4カ月間、国民年金保険料が免除されます。

これを「産前産後期間の免除制度」といいます。

産前産後は働くことができないため、収入が減少したり、突然の出費が発生することもあります。

免除される国民年金保険料について事前に確認しておき、妊娠した女性が安心して出産に臨めるようにしましょう。

妊娠・出産の備えとして「民間の医療保険」がおすすめ

妊娠・出産時に何か異常が見つかると、入院が長引くことも多く、体や心への負担も大きくなります。

民間の医療保険であれば異常妊娠・異常分娩をカバーできるため、いざとういうときの備えとしておすすめです。

医療保険の中には「女性特約」を付加できる商品も多く、そういった特約を付加することで妊娠・出産時のトラブルにさらに手厚く備えることも可能です。

また、一度医療保険に加入をしておけば、出産時だけでなく将来の病気やケガにも備えておくことができます。

公的な制度や助成金も確認したうえで、自分でも備えを用意しておいたほうが安心な人は、医療保険に事前に加入しておくのが良いでしょう。

女性医療保険の人気ランキング

妊娠・出産に備える保険を検討する際の注意点

妊娠・出産に備える保険を検討する際には、いくつか注意点があります。

どんなことに注意して保険を選べば良いのか、詳しく解説していきます。

妊娠をすると保険に加入しづらくなる

医療保険に加入する際に妊娠している場合、今回の出産時に異常があっても保障の対象としない条件が付くことが一般的です。

ただし、保険会社によっては、年齢や妊娠週数によって条件が付かないケースもあるため、加入時に確認をしておきましょう。

また、現在妊娠中毒症や妊娠高血圧症候群などを発症している場合、医療保険には加入できない可能性も高くなります。

医療保険に加入する際は妊娠する前に早めに検討しておくのが良いでしょう。

Q.妊娠何週目までなら保険に加入できる?

現在では、妊娠週数に関係なく加入できる医療保険が増えています。

ただし、今回の出産に関しては保障対象外とする条件付きで加入可能とする保険会社が多いため、注意しましょう。

保険に加入できるかどうかの基準(引受基準)は、保険会社によって異なります。

中には、妊娠27週を超えると加入できなかったり、年齢によっては無条件で加入できるような保険会社もあるため、加入前に確認しておくのがおすすめです。

帝王切開などの異常分娩は給付対象外になることがある

一般的に、異常分娩の場合は医療保険で保障されるため、給付金を受け取ることができます。

しかし、「女性特約」などの女性疾病に手厚く備える特約の中には、帝王切開などの処置を保障対象外としているものも一部ですが存在します。

その場合は、給付金を受け取れるのは「入院給付金」や「手術給付金」のみで、女性特約からは給付金を受け取れないことになるため、事前に支払条件を確認しておきましょう。

Q.過去に帝王切開していた場合でも保険に加入できる?

過去に帝王切開を経験していても、医療保険の加入には問題ないことがほとんどです。

しかし、3年~5年以内に帝王切開を経験していると特別条件がつくことが多いため、妊娠出産に伴う異常が保障対象外となることが考えられます。

逆に、帝王切開をしてから5年以上経過している場合は無条件で加入できる可能性が高いため、まずは帝王切開をしたのが何年前かを確認しましょう。

妊娠・出産に備える保険の必要性が特に高い人

妊娠・出産時の異常に伴う入院に備えておきたい人は医療保険の必要性が高いといえるでしょう。

特に、異常分娩時に自己負担費用を少しでも減らしたい人におすすめです。

助成金など妊婦が受け取れるお金はありますが、できるだけ自己負担をしたくない場合は自身で医療保険に加入しておきましょう。

妊娠中に何か異常が発生すると、入院日数は長引く傾向にあり、体や心の負担も大きくなります。

加えて金銭的な不安があると、安心して出産に臨めないかもしれません。

少しでも不安を軽減するため、事前に医療保険で備えておくと安心でしょう。

女性医療保険の人気ランキング

妊娠・出産以外にも?目的別の保険の選び方

妊娠・出産だけでなく、今後の人生で起こりうるリスクに備えるために保険を検討する人も多いでしょう。

病気になってしまったり、検査で異常が見つかった後では加入できないこともあるため、保険は健康なうちに考えておく必要があります。

これから新たに保険を検討する人に向けて、目的別におすすめの保険を解説していきます。

病気やケガに備えたい場合

あらゆる病気やケガに備えておきたい人は、まずは医療保険を検討しましょう。

医療保険は病気やケガの種類を問わず、入院・手術をしたときに保障してくれる保険です。

人生でいつ入院が必要になるかはわかりません。

妊娠・出産だけでなく今後のリスクを考えて、医療保険で保障の土台を作っておくのが良いでしょう。

加えて、病気やケガが原因で一定期間仕事ができなくなるような状況に備えたい場合は、就業不能保険がおすすめです。

就業不能状態になった際に、毎月の給与の補填のような形で給付金を受け取ることができます。

そのほか、老後に介護などで子どもに迷惑をかけたくない人は介護保険や介護保障が付加できる生命保険などがおすすめです。

就業不能保険の人気ランキング

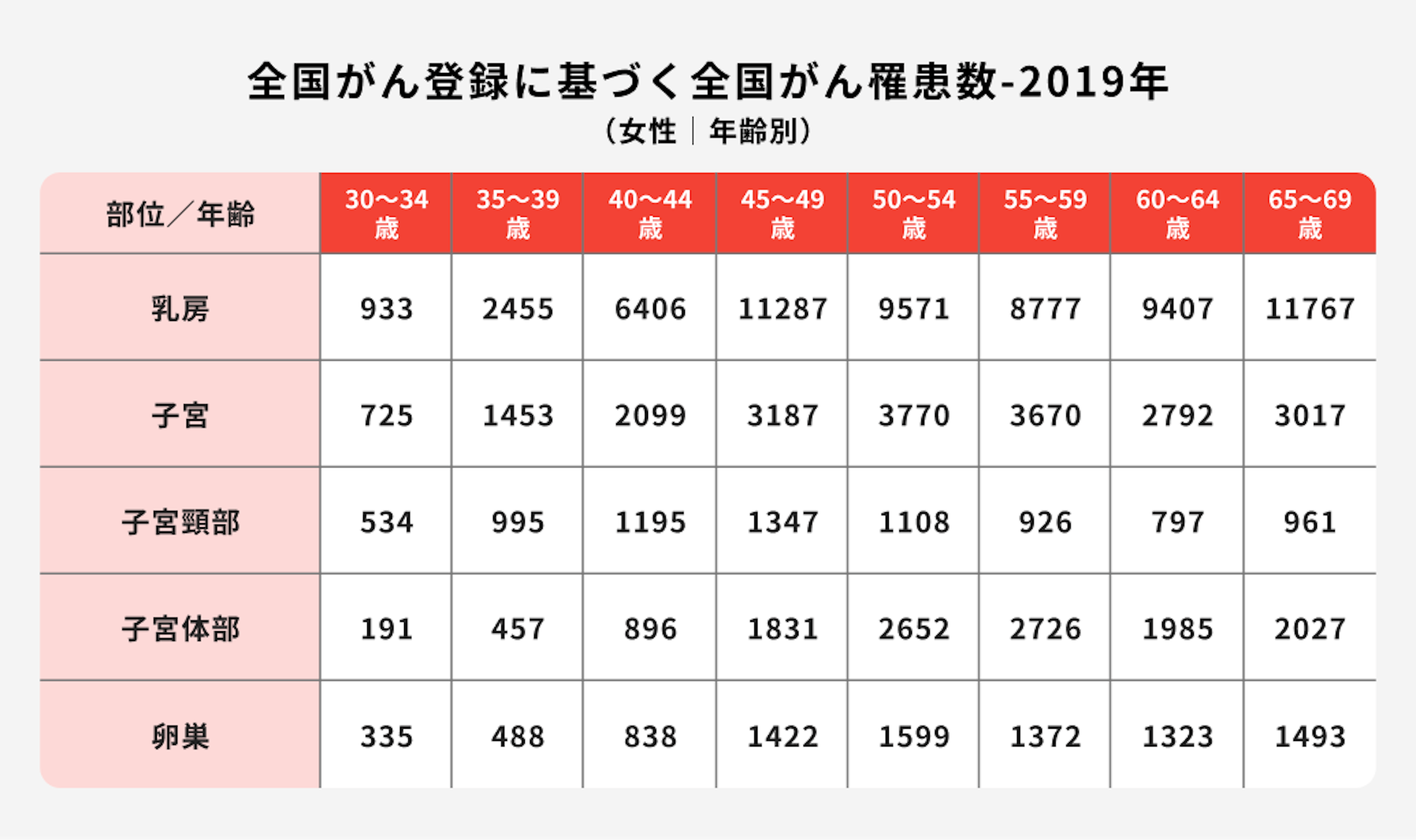

女性特有のがんにしっかり備えたい場合

女性の場合、がん罹患者数は30代後半から増加していきます。

男性は高齢になるにつれて罹患者数が増えていくのに対し、女性は「乳がん」や「子宮頸がん」などの女性特有のがんが、比較的若い世代でも多く見られます。

そのため、若く健康なうちにがんへの備えを検討しておく必要があります。

女性特有のがんにしっかり備えたい場合は、医療保険と併せてがん保険を検討するのがおすすめです。

がん治療では年々通院治療が増加しており、入院・手術を保障する医療保険だけではがんの治療に備えることができなくなってきています。

がん保険や医療保険にがん特約を付加するなどして、がんへの備えを用意しておきましょう。

女性医療保険の人気ランキング

最低限の保障にしつつ、老後資金を準備したい場合

老後資金の準備を第一優先したい人は、貯蓄性のある保険を検討するのが良いでしょう。

終身保険は一生涯の死亡保障を持つことができる保険です。

また、保険を解約した際には解約返戻金を受け取れる特徴があります。

万が一のときには家族に保険金を遺すことができ、一方で老後資金のために保険を解約することも可能です。

同じように死亡保障を用意しながら貯蓄も可能な保険として、変額保険があります。

変額保険は毎月の保険料を投資信託などで運用する商品のことで、運用成果によって解約返戻金が変動します。

老後資金のために長期間の積立投資をしながら、一方で死亡保障も家族のために用意しておきたい人にはおすすめの保険です。

さらに貯蓄性に特化した保険として、個人年金保険があります。

終身保険や変額保険が死亡保障を用意できるのに対し、個人年金保険は老後の資産形成のために積み立てを行っていく商品です。

死亡保障が不要で、老後のために計画的に資産形成していきたい人にはおすすめです。

生命(死亡)保険の人気ランキング

ライフステージに変化があったときは見直しをする

ライフステージの変化とともに、必要な保障も変化します。

自分に合った保障を持っておくために、加入した保険は定期的に見直しをしましょう。

また、見直しが必要なのは保険だけではありません。

家族の状況が変われば、将来必要な資金も変動する可能性があります。

家族が増えたり、子どもの選ぶ進路によっては資金計画に修正が必要となるかもしれません。

保険や将来のための資金計画は、ライフステージごとに見直しをしていきましょう。

まとめ

妊婦や女性向けの保険は数多くあり、自分に合った商品を選ぶのは難しいと感じるかもしれません。

保険選びをするときには、必要な保障と月々の保険料のバランスを考慮し、複数の商品を比較するのが良いでしょう。

また「いざというときに給付金が受け取れなかった」ということがないように、保障内容をしっかりと理解したうえで保険に加入することが大切です。

ほけんのコスパでは、さまざまな女性向け保険の保障内容を確認しながら保険料の比較もでき、気に入った商品があればそのままWEBで申し込みも可能です。