「死亡保険って必要?」「万が一の時いくら家族にのこしたら良い?」と悩んでいる人もいるのではないでしょうか。

自分に万が一のことがあったとき、家族が経済的な負担を負わないように死亡保険で備えておくことはとても大切です。

のこされた家族は、葬儀費用に加え、その後の生活費や子どもの教育費などを準備する必要があります。

死亡保険の保険金でそれらをまかなうことができれば生活にゆとりも出るでしょう。

しかし、どれくらいの保障額を準備すればよいのかは人それぞれ異なっており、「これだけあれば安心」と一概にいうことはできません。

本記事では、死亡保険の仕組みと必要保障額の考え方を保険のプロが解説していきます。

死亡保険への加入を考えている人や、どれくらいの保障額が適正か悩んでいる人は、ぜひ参考にしてください。

この記事を読んでわかること

死亡保険の種類は大きく分けて3つあり、目的に合わせて選ぶことが重要

死亡保険の保障額は、「必要保障額積み上げ方式」を使って算出できる

死亡保険金額の世帯平均は2027万円。子どもの年齢や収入によって変動があるので、自分に合った額を選ぶのが大切

死亡保険の種類

死亡保険には、「定期保険」「養老保険」「終身保険」の大きく分けて3つの種類があります。

定期保険とは、保険期間があらかじめ一定期間に定められている死亡保険です。

そのため、子どもが小さいうちなど、特定の期間に大きな保障を準備したい人にはおすすめの保険です。

また、定期保険は保険料が掛け捨てのため、解約時や保険期間満了時に受け取れるお金はありません。

保険料が比較的低廉である一方、資産形成も兼ねた保険を検討している人には合わないでしょう。

養老保険は、定期保険と同様に保険期間が定められていますが、満期を迎えた際には満期保険金を受け取れる点が定期保険と異なります。

満期保険金は死亡保障の額と同額であることが一般的です。

終身保険とは、定期保険や養老保険とは異なり、保障が一生涯続く死亡保険です。

そのため、期間を定めず死亡保障を用意しておきたい人にはおすすめです。

また、掛け捨てではなく貯蓄性があるものが多く、保険を解約した際には解約返戻金を受け取れるものが一般的です。

死亡保障として一生涯継続しておくか、途中でお金が必要になったときに解約して、解約返戻金を受け取るか状況に応じて自分で選べる点が特徴といえます。

家族が安心して生活できる死亡保険の保障額はいくら?

死亡保険に加入する際、どれくらいの保障額にしておくべきか悩む人は多いでしょう。

のこされた家族が安心して生活するためにどれくらいの死亡保険が必要になるかは、家族構成や住宅事情、収入によって異なります。

ここからは、必要な保障額を算出するための考え方を、統計データをもとにご紹介します。

死亡保険の保障額の計算方法

死亡保険の保障額を決めるときには、「必要保障額積み上げ方式」で考えます。

この考え方は、いざというときに必要な遺族の生活費や必要資金の総額から、遺族年金や預貯金などのあてにできる収入を差し引き、その不足分を必要保障額とするものです。

STEP1:末子独立までの遺族の生活費

現在の生活費を基準とし、遺族の生活費が年間どれくらい必要になるかを算出します。

末子が独立するまでの期間は現在の生活費の70%程度が目安となります。

STEP2:末子独立後の配偶者の生活費

末子が独立した後、配偶者が1人で平均余命まで生活するとして、必要な生活費を算出します。

配偶者の生活費は現在の生活費の50%程度が目安となります。

STEP3:別途必要資金

生活費とは別に、まとまって必要になる資金を算出します。

例として、子どもの教育資金や住居費用、葬儀費用、その他の予備費などが挙げられます。

STEP4:収入見込み

遺族年金、死亡退職金、預貯金、配偶者の収入など、期待できる収入を見積ります。

STEP5:必要保障額の算定

STEP4で算出した収入から、STEP1からSTEP3で算出した必要資金を差し引きます。

収入見込ー末子独立までの遺族の生活費+末子独立後の配偶者の生活費+別途必要資金=必要保障額

①公的年金

遺族にとって重要な収入源である公的年金ですが、実際にどれくらいの金額を受け取れるのでしょうか。

亡くなった人が厚生年金加入者だった場合、遺族は遺族基礎年金と遺族厚生年金のどちらも受け取ることができます。

亡くなった人が自営業者などで国民年金加入者だった場合は、遺族基礎年金のみの受取りとなります。

遺族基礎年金は、子どももしくは子のある配偶者が受け取ることができ、金額は以下の通りです。

81万6000円/年+子の加算

子の加算は1人目と2人目は各23万4800円、3人目以降は各7万6300円です。

子どもの人数によって受け取れる金額が変わるため、一度自身の家族構成と照らし合わせて見てみるのが良いでしょう。

遺族厚生年金の受給額は、亡くなった人のそれまでの収入に比例しており、「老齢厚生年金の報酬比例部分の3/4の金額」と定められています。

つまり、65歳から支給されるはずだった老齢厚生年金の金額の約3/4の金額が、遺族厚生年金として支給されることになります。

加えて、厚生年金に20年以上加入していた夫が亡くなった場合、妻は中高齢寡婦加算を受け取ることもできます。

中高齢寡婦加算は、子どもがいる家庭であれば末子が独立してから妻が65歳になるまで、子どもがいない家庭であれば妻が40歳から65歳までの間は、受け取れます。

受給額は58万6300円/年(令和3年度額)となっています。

②貯蓄額

遺族が生活していく上では、貯蓄や保有している金融資産も重要な資金のひとつとなります。

一般的にどれくらいの金融資産を保有しているかは、気になるところでしょう。

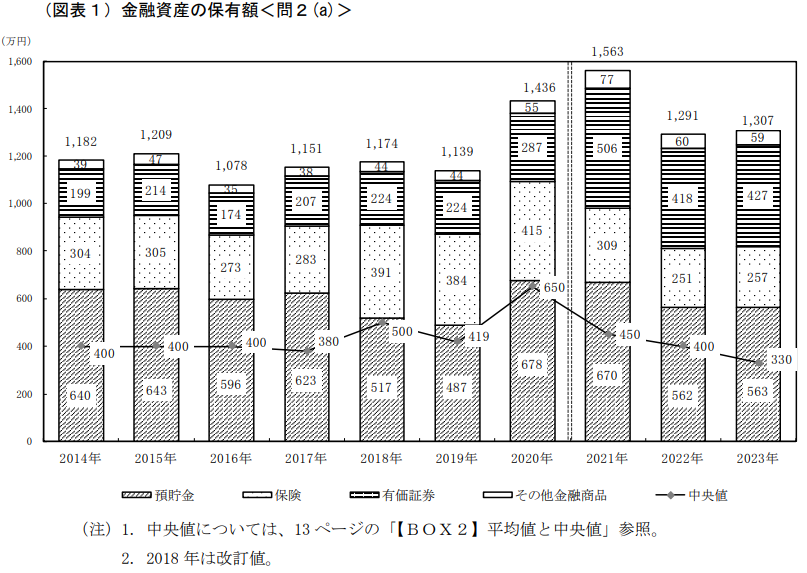

2023年の統計データによると、2人以上世帯の金融資産保有額の平均値は「1307万円」、中央値は「330万円」となっています。

平均値と中央値で大きな乖離がありますが、統計データを見る際はこの2つの違いに注意する必要があります。

平均値とは、数値をすべて合計してから、データの個数で割った数値のことを指します。

そのため、金融資産が飛び抜けて多い世帯があると、平均値も高くなってしまいます。

一方で中央値とは、調査対象の全体の分布の中央に位置する値のことを指します。

金融資産の保有額順に並べ、その中央に位置する世帯の保有額が中央値となるため、平均値よりも少ない値になります。

金融資産保有額の中央値は、2020年の「650万円」をピークに、年々減少傾向となっています。

近年は物価の高騰など家計に影響を与える要素も多いため、計画的に少しずつ貯蓄をしていくように心がけましょう。

(参考:「家計の金融行動に関する世論調査2023年」(二人以上世帯調査)|金融広報中央委員会)

③葬儀費用

万が一のことがあったとき、葬儀費用は必ず必要になります。

近年では家族葬のような小さな規模の葬儀を選ぶ人も増えていますが、実際どれくらいの費用がかかるものなのでしょうか。

2024年度の調査では、葬儀にかかる平均費用は「118.5万円」でした。

一般葬と家族葬では費用に差があり、一般葬は平均161.3万円、家族葬は平均105.7万円が必要な費用となっています。

一般葬を行った人は全体の30.1%、家族葬を行った人は全体の50%を占めています。

コロナ禍では家族葬の割合が大きくなっていましたが、現在では一般葬の数も回復傾向にあります。

万が一のことがあったときどれくらいの規模の葬儀を希望するか、事前に家族と相談したうえで死亡保障を準備しておくのが良いでしょう。

(参考:第6回お葬式に関する全国調査(2024年)|鎌倉新書)

④生活費

のこされた家族の生活費も、死亡保険を検討する際には考慮する必要があります。

2人以上の勤労者世帯の生活費は、1カ月平均31.88万円です。

しかし、必要な生活費は家庭により異なり、賃貸か持ち家かなどの住宅事情によっても大きく変わります。

持ち家で団体信用生命保険に加入していれば、住宅ローンの契約者が亡くなった場合にローンの残額が免除されるため、遺族は住居費用の負担をせずに済みます。

一方、賃貸に住んでいる家庭の場合、引き続き住居費用の負担が必要になります。

まずは、現在の生活にどれくらい費用がかかっているかを整理し、その7割程度を遺族の生活費として見積っておくのが良いでしょう。

(参考:家計調査(家計収支編) 時系列データ(二人以上の世帯)|総務省統計局)

⑤子どもの教育資金

子どもがいる家庭であれば、今後必要になる教育資金の準備についても考えておく必要があります。

特に、高校と大学は必要費用が大きくなります。

私立か公立かによっても費用は異なりますが、高校の入学費用の平均は「35万円」、在学費用は年間平均「75.6万円」となっています。

3年間在学したとすると、必要な費用は合計「約261万円」です。

大学にかかる費用は、国公立・私立文系・私立理系によって差があります。

国公立の場合、入学費用の平均が「67.2万円」、在学費用が4年間で「414万円」となっています。

私立大文系の場合、入学費用の平均が「81.8万円」、在学費用が4年間で「608万円」です。

私立大文系が最も平均費用が高額で、入学費用が「88.8万円」、在学費用が4年間で「732万円」です。

子どもがどのような進路を選ぶかによって必要な教育資金には差があります。

親としては、できる限り子どもが願う進路を叶えたいと思うかもしれませんが、そのためには事前に準備をしておくことが必要になります。

子どもがいる場合

例として、妻が35歳で3歳の子どもが1人いる家庭で、会社員の夫が亡くなった場合を想定してみましょう。

この場合、遺族が受け取れる年金は遺族基礎年金と遺族厚生年金です。

遺族基礎年金の支給額は、子ども加算も含めると年間約105万円となります。

子どもが18歳になる3月末日まで受け取れるため、仮に16年間受け取れるとすると合計1680万円です。

加えて、遺族厚生年金も受け取ることができます。

夫の平均標準報酬月額を35万円と仮定すると、支給額は年間約56万円です。

遺族厚生年金は生涯受け取ることができるので、妻が平均余命である87歳まで生きたと仮定して計算すると、合計額は2912万円となります。

さらに、子どもが18歳以降、妻が65歳までの12年間は、中高齢寡婦加算として年間約61万円の支給を受けられます。

12年間で支給される額は合計約732万円となります。

また、65歳以降は妻が自身の老齢年金を受け取ることになります。

仮に老齢基礎年金の受け取りとした場合、平均受給額は月額約5万6000円で、87歳までの22年間での合計受給額は約1478万4000円となります。

最後に、預貯金が中央値の330万円と想定します。

受け取れる額をすべて合算すると

1680万円(遺族基礎年金と子ども加算)+2912万円(遺族厚生年金)+732万円(中高齢寡婦加算)+1478万円(老齢基礎年金)+330万円(預貯金)=7132万円

約7100万円が収入として見込まれる額となります。

ではこれに対し、必要な資金はどうでしょうか。

大人1人と子ども1人の家庭の平均的な支出額は月24万円とされています。

子どもが大学を卒業し独立するのを22歳と仮定し19年間の生活費の合計は5472万円です。

その後、妻が1人で暮らしていくための費用を平均額の月15.5万円として考えると、平均余命までの33年間で必要な生活費は合計6138万円となります。

教育費は幼稚園から高校までを公立、大学は私立として計算すると約830万円以上必要となります。

教育費については国や行政からの補助もあり、そういった制度は変動することもあるので、実際にどのような補助を受けられるかは事前に確認しておきましょう。

加えて、平均的な葬儀費用も必要資金として計算します。

これらを合計すると

5472万円(子どもが大学を卒業するまでの生活費)+6138万円(妻が一人で暮らすための生活費)+830万円(教育費)+118万円(葬儀費用)=1億2558万円

上記が支出として必要になる額の概算となります。

見込まれる収入から必要な資金を差し引くと

7132万円ー1億2558万円=ー5426万円

約5400万円が不足額として算出されます。

生命(死亡)保険の人気ランキング

子どもがいない場合

妻が35歳で子どもはいない家庭で、会社員の夫が亡くなった場合を想定してみましょう。

このケースでは、遺族基礎年金は受け取ることができないため、主な収入は遺族厚生年金と自身の収入、老後は自身の老齢年金の3つとなります。

遺族厚生年金は、夫の平均標準報酬額が35万円と仮定すると、年額約56万円の受給額となります。

遺族厚生年金は生涯受け取ることができるので、妻が平均余命である87歳まで生きたと仮定して計算すると、受給額の合計は2912万円です。

加えて、妻が40歳から65歳までの間は中高齢寡婦加算として年間約61万円の支給を受けられます。

25年間で支給される額は合計1525万円となります。

また、自身が働いて収入を得る場合、その収入も見込みとして加算することができます。

ここでは仮に日本人の平均年収である314万円を収入として加算します。

65歳まで働いたとして、生涯での収入は9420万円となります。

65歳以降は自身の老齢年金も受給できます。

ここでは仮に老齢基礎年金のみの受給としますが、その場合平均受給額は月額約5万6000円で、87歳までの22年間での合計受給額は約1478万円となります。

最後に、預貯金が中央値の330万円と想定します。

これらの見込まれる収入を合算すると

2912万円(遺族厚生年金)+1525万円(中高齢寡婦加算)+9420万円(自身の収入)+1478万円(老齢年金)+330万円(預貯金)=1億5665万円

これに対し、必要になる資金を算出します。

1人暮らしの平均的な生活費は月約17万円で、52年間で1億608万円かかる計算になります。

葬儀費用の平均である118万円も含めると、必要資金は以下の通りです。

1億608万円(生活費)+118万円(葬儀費用)=1億726万円

収入の見込みが1億5665万円なので、不足額はない計算となります。

しかし、妻の収入が見込めない場合は大きく不足が生じることも考えられるため、万が一のことがあった後の生活について具体的にイメージしておくことが大切です。

生命(死亡)保険の人気ランキング

(参考: 民間給与実態統計調査|国税庁)

(参考:賃金構基本統計調査|厚生労働省)

死亡保険の保障額の目安【ケース別】

死亡保険の保障額の平均はどれくらいなのでしょうか。

実際の保険加入者のデータをもとに、プロが解説していきます。

(参考:令和3年度 生命保険に関する 全国実態調査|生命保険文化センター)

世帯の普通死亡保険金額の平均

2021年度のデータによると、世帯の死亡保険金額(全生保)の平均は2027万円となっています。

分布を見ていくと、500~1000万円未満が11.0%と最も多くなっており、続いて3000~5000万円未満が10.7%、1000~1500万円未満が8.2%という結果になっています。

また、年齢別では45~49歳が最も保険金額が高く2980万円となっています。

働き盛りで家族への責任も大きい世代では、死亡保険の保障額も高くなる傾向にあるようです。

参考)月々の保険料の目安

一世帯の平均年間払込保険料は、37.1万円となっており、1カ月に換算すると約3万円となります。

世帯主の年代別に見ていくと、「55~59歳」「65歳~69歳」がともに最も高く、年間45.6万円、1カ月換算で3.8万円となっています。

また、世帯年収別では、概ね世帯年収が高くなればなるほど払込保険料も高くなる傾向にあります。

世帯年収「1000万円以上」では、全生保の保険料額は年間57.9万円と、1カ月あたり4.8万円となっています。

この保険料には個人年金などの貯蓄型保険の保険料も合算されているため、自身の保険料の目安を考えるときも、生命保険全体に支払っている保険料がどれくらいかを確認するのが良いでしょう。

年齢別

年代別に死亡保険の保険金額を見ていきましょう。

現役世代は概ね、平均2000万円以上の保険金額を用意していることが見てとれます。

最も大きな保険金額になっているのは40代後半で、平均額が2980万円です。

子どもの教育費や家族の生活費など、何かと必要な資金が増える世代でもあるため、それに伴って死亡保障を用意している世帯が多いようです。

40代後半をピークに加入している死亡保険の保険金額は減少していきますが、65歳以降も平均額が1000万円を越えている世代も多いことがわかります。

年収別

年収の違いは死亡保険金額の違いにどう影響を与えるのでしょうか。

調査結果によると、世帯年収が高くなればなるほど加入金額も高くなり、世帯年収「1000万円以上」では平均額が3731万円となっています。

世帯年収「700〜1000万円」では平均2493万円となっているため、加入額に1000万円以上の差があることがわかります。

年収が高いほど、万が一のことがあったときに家族に与える影響も大きいため、死亡保障を用意しておく必要があります。

世帯構成別

一般的に、小さい子どもがいると死亡保険の必要性が大きく、子どもが独立後の高齢者であれば死亡保険の必要額は小さくなっていきます。

世帯主の死亡保険で最も加入額が高いのは「末子小・中学生」の家庭で2093万円となっています。

その一方で、「高齢夫婦無職(60歳以上)」では577万円となっており、大きな差があることがわかります。

また、世帯主と配偶者で比較すると、世帯主の死亡保険加入額が大きくなっており、配偶者のおおよそ倍額の死亡保険を準備している家庭が多いことが見て取れます。

夫婦の就労状況別

夫婦の働き方別に、加入している死亡保険金額を見ていきましょう。

最も加入額が高いのは「共働き(配偶者はフルタイム)」の世帯で、世帯主が1865万円、配偶者が989万円となっています。

夫婦共働きで家計を担っていると、どちらかに万が一のことがあったときに家計に与える影響は大きくなります。

特に子どもがいる家庭であれば、のこされた配偶者がこれまで通り働いて収入を得ることも難しくなる可能性もあります。

夫婦ふたりとも死亡保障を準備している家庭も少なくありません。

生命(死亡)保険の人気ランキング

死亡保険に加入する際の2つの注意点

死亡保険に加入する際には、どんなことに気を付けておけば良いのでしょうか。

後悔のない保険選びをするために、注意すべきポイントがいくつかあります。

ここからは、保険のプロが死亡保険を選ぶときの注意点について詳しく解説していきます。

目的に合った死亡保険を選ぶ

まず、どんな目的で死亡保険に加入するのかを整理し、その目的に合った商品を選ぶことが大切です。

例えば、子どもが独立するまでの間、遺族の生活費などのために大きな保障を用意したいようであれば、一定期間の保障を持てる「定期保険」がおすすめです。

定期保険は保険料が掛け捨てですが、毎月の保険料を抑えながら大きな保障を準備できるメリットもあります。

一方、葬儀費用や死亡整理資金などのいつ必要になるかわからない費用に備えておきたい場合は、「終身保険」が合っているでしょう。

終身保険は死亡保障が一生涯続く特徴があり、期間を定めず保険を持っておきたい人にはぴったりです。

また、掛け捨てではないため、途中で解約して受け取った解約返戻金を老後資金のために活用することも可能です。

このように、目的に応じて選ぶべき商品は変わってきます。

まずは、自分の死亡保険に加入する目的を整理してから、保険選びを進めていきましょう。

Q.専業主婦でも保険に入ったほうがいい?

専業主婦だからといって死亡保険が全く必要ないわけではありません。

もし、これまで家事や育児を担っていた人が亡くなってしまうと、のこされた家族の生活は一変します。

世帯主が働きながら家事や育児もこなさなければならなくなり、負担が大きくなります。

これまで通り働けなくなってしまうことで収入が減少したり、シッターや家事代行サービスの費用などで出費が増える可能性もあるでしょう。

また、夫が亡くなったときに比べて妻が亡くなったときの遺族への公的保障は手薄で、受け取れる年金額にも大きな差があります。

そのため、のこされた家族の負担を考慮するのであれば、専業主婦であってもある程度の死亡保障は準備しておくのが良いでしょう。

そこまで大きな保障は必要ないようであれば、葬儀費用程度の保険に加入しておくのもひとつの選択肢です。

定期的に保障額を見直す

過去に加入した保険をそのままにしてしまっている人もいるのではないでしょうか。

しかし、保険は定期的に見直しすることがとても大切です。

ライフステージが変わると、その人にとって必要な死亡保障の額も変化します。

過去に加入していた保険では保障が十分でなかったり、逆に不必要なほど高額な保障になってしまっているかもしれません。

保障額を見直すことで毎月の保険料を抑えられる場合もあります。

3~5年ごとに保険を見直しながら、ライフステージの変化があったときには保障額が適正か再度考えるようにしましょう。

生命(死亡)保険の人気ランキング

まとめ

今回は、死亡保障の保険金額の算出方法や、保険を選ぶ際のポイントについて解説しました。

万が一の時にどれくらい費用がかかるか、また公的保障でどれくらい受け取れるかを確認し必要な保障額を確認しておきましょう。

一方で、「本当に自分にとって死亡保険が必要か分からない」と悩んでいる人もいるでしょう。

ほけんのコスパでは、簡単な質問に答えるだけで自分にとって必要な保険種類が分かる、「ほけん必要度診断」をおすすめしています。

自分だけでなくパートナーの診断も同時にできるので、ぜひご家族と一緒に利用してみてください。

.jpg?w=3840&auto=compress)